Lorsqu’on reçoit notre compte de taxes, quelle est la principale cause de l’augmentation ou de la diminution de ce compte? La valeur de votre immeuble? Les charges supplémentaires dues à l’inflation, la mauvaise administration, les responsabilités accrues, l’endettement pour des immobilisations? Oui tout cela a une influence, mais celle qui a le plus d’impact est l’augmentation générale de la richesse foncière de la Ville certes due à l’inflation ou aux conditions du marché immobilier mais surtout tributaire du développement économique qui provoque une augmentation des commerces et des industries et aussi d’immeubles résidentiels pour accueillir les nouveaux résidents.

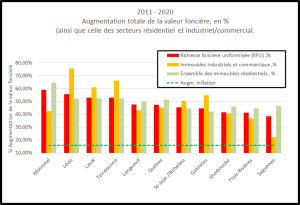

On remarque partout au Québec un accroissement constant de la valeur foncière qui effectivement dépasse naturellement largement l’augmentation de l’indice des prix à la consommation, comme vous pouvez le constater au graphique[1] ci-dessous. Mais cette augmentation est loin d’être la même partout. Les plus performantes en matière de valeur foncière se caractérisent par une forte augmentation, plus de 40% à 70%, de la valeur foncière des industries et des commerces (colonne orange). Saguenay ferme la marche avec un maigre 22 %. Le système d’évaluation des propriétés de RIO Tinto à La Baie et à Laterrière n’est pas étranger à cette situation. Bien qu’elles ne représentent, en chiffres absolus, que le quart de la valeur du secteur résidentiel, ces deux catégories d’immeubles ont tout de même un impact très important sur les finances de la ville, sachant que leur taux de taxation est de 2 à 3 fois supérieur à celui du résidentiel. Sauf pour les villes type « station balnéaire », le commerce (qui inclut les services) et l’industrie sont les moteurs de développement économique. On constate jusqu’à quel point la ville issue des fusions de 2002 dans le Haut-Saguenay présente un sombre tableau économique.

Quelle répercussion la variation de la valeur foncière peut-elle avoir sur les finances d’une ville? Près des trois quarts des revenus d’une ville proviennent des taxes foncières et des compensations tenant lieu de taxes qui sont calculées à partir de la valeur foncière. Mais tout étant relatif, certaines municipalités s’en tirent mieux que d’autres. C’est ce que nous voulons vous démontrer.

Pour ceux que cela intéresse vous trouverez à l’annexe A la définition technique des termes utilisés dans cette chronique, soit la richesse foncière uniformisée, RFU, le taux global de taxation, TGT et les revenus de taxes foncières.

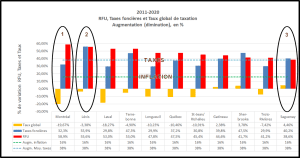

Compte tenu que les obligations d’une ville sont similaires d’une année à l’autre, intuitivement vous vous attendriez à ce que son budget par logement suive approximativement l’inflation[2], soit l’augmentation de l’indice des prix à la consommation. Détrompez-vous, pour les onze municipalités les plus populeuses du Québec, l’augmentation moyenne de 38% de leurs revenus de taxes (graphique ci-dessous, colonnes et ligne pointillée en bleu), dépasse de beaucoup celle de l’inflation[3] (ligne pointillée en vert) qui est de 16%.

Comment les villes se comportent-elles face aux fluctuations de la RFU (colonne rouge)?

Analysons trois cas :

Cas #1 : Montréal est celle dont la RFU a le plus augmenté (58,9%) sur cette période de 10 ans. Par contre l’augmentation de ses revenus est de 32%. Comme conséquence on remarque en orange une diminution de 20 % du TGT, soit le taux global de taxation qui est maintenant calculé par le MAMH et qui correspond au taux théorique qu’il serait nécessaire d’imposer si les revenus de taxes municipales provenaient uniquement d’une taxe générale calculée sur la valeur foncière des immeubles imposables. Donc les contribuables (toutes catégories confondues) de Montréal ont depuis 10 ans à subir un effort fiscal moins grand, soit un taux de taxation plus bas par 100 $ d’évaluation. Les villes de Laval, et, dans une moindre mesure celles de Longueuil, Québec et St-Jean-sur-Richelieu, sont dans le même cas. Donc l’impact de l’augmentation de la valeur de leur propriété a été en partie compensé par une diminution du taux de taxation.

Cas #2 : Lévis a préféré ou a dû augmenter ses revenus dans les mêmes proportions que la RFU. Le TGT est donc demeuré à toutes fins pratiques stable et les contribuables ont vu leur compte de taxes augmenter de 55%. C’est aussi le cas, dans une moindre mesure, pour Gatineau.

Cas #3 : Saguenay a dû, dans son cas, augmenter de 40% ses revenus, soit dans une proportion légèrement supérieure à l’augmentation observée pour la RFU. Cette augmentation des revenus est même supérieure de 10% à celle de cinq villes qui ont préféré diminuer leur TGT. Avait-elle le choix? J’en doute lorsqu’on sait le déficit actuariel désastreux des fonds de pensions et les dépenses en immobilisation pour des types de projets dont les autres villes s’abstiennent. Sherbrooke est aussi dans cette catégorie. Mais les obligations à rencontrer pour accueillir de nouvelles industries et 15 000 habitants additionnels peuvent expliquer ses besoins de revenus additionnels qui proviennent d’ailleurs d’au moins 7 000 logements supplémentaires.

Dans l’ensemble, la tendance est que plus le % d’augmentation de la RFU diminue plus le TGT est élevé. On constate que les municipalités ont besoin de revenus additionnels pour payer de nouveaux services (sports, loisirs et culture entre autres), pour les investissements en infrastructures délabrées ou pour simplement suivre la progression des salaires (+25 % à Saguenay).

Une ville telle Saguenay, compte tenu de ses obligations de base, de sa stagnation économique, de son étalement urbain, de son déficit actuariel ou de son endettement ne devrait pas être propriétaire d’établissements à caractères régional ou national qui l’empêchent de retirer des revenus de taxes ou de devoir s’engager financièrement à l’égard de ceux-ci. Le Quai d’escale, l’Aéroport de Bagotville, le Port de Grande-Anse et son parc industrialo-portuaire et, dans une moindre mesure, les terrains de camping, les centres de ski en sont des exemples.

Quand aurons-nous la chance de consulter des études économiques professionnelles qui feront la lumière sur les avantages que peut avoir une ville à vouloir se substituer aux gouvernements supérieurs alors qu’elle n’a pas les leviers économique pour ce faire. Je ne parle pas de rapports improvisés comme celui produit en 2013[4] par l’ancien maire Tremblay à propos des retombées économiques des visiteurs au Quai d’escale.

Annexe A

- RFU, Richesse foncière uniformisée[5]

« La RFU d’une municipalité comprend l’évaluation uniformisée de tous les immeubles imposables à laquelle est ajoutée… celle de certains immeubles non imposables à l’égard desquels lui sont versées des compensations tenant lieu de taxes. Les immeubles imposables comprennent les immeubles résidentiels, industriels et commerciaux, agricoles et non exploités. Les immeubles non imposables englobent les immeubles des gouvernements du Québec et du Canada, ceux du réseau de la santé et des services sociaux, les immeubles scolaires, etc.

Comme les rôles triennaux des municipalités ne sont pas tous déposés la même année, les évaluations sont uniformisées par le ministère des Affaires municipales de façon à pouvoir comparer la valeur foncière des municipalités, de là le terme RFU. »

- TGT, Taux global de taxation[6]

« Le taux global de taxation (TGT) est un indice d’effort fiscal qui reflète les taxes et les tarifs supportés par l’ensemble des immeubles imposables d’une municipalité, exclusion faite de la partie qui résulte de l’imposition de taux de taxes plus élevés pour les immeubles non résidentiels. Il correspond au taux théorique qu’il serait nécessaire d’imposer si les revenus de taxes municipales provenaient uniquement d’une taxe générale calculée sur la valeur foncière des immeubles imposables ».

- Revenus de taxes

Afin d’être cohérant avec la définition de la RFU et en prenant comme exemple les données de 2020 tirées du profil de la Ville de Saguenay 2021, les revenus de taxes sont l’addition des revenus provenant des taxes de fonctionnement sur la valeur foncière (213 408 276 $), des taxes de fonctionnement sur une autre base (37 785 822 $) et des compensations tenant lieu de taxes (27 516 777 $), soit un total de 278 710 875 $.

Les données portant sur ces trois indices apparaissent au document « profil financier » publié annuellement par le MAMH[7].

[1] Compilation des données à partir des profils financiers annuels publiés par le MAMH.

[2] Le % d’augmentation de l’inflation au Québec a été obtenu à l’aide du tableau suivant : Tableau statistique canadien (quebec.ca)

[4] Le Progrès, Mélyssa Gagnon, 21 avril 2013, Revenus et retombées des croisières en 2012, 3,2 M $ selon Jean Tremblay, pages 4 et 5

[5] Présentation de la richesse foncière uniformisée 2021 (gouv.qc.ca)

[6] Refonte des compensations tenant lieu de taxes – Compensations tenant lieu de taxes – Ministère des Affaires municipales et de l’Habitation (gouv.qc.ca)

[7] https://www.mamh.gouv.qc.ca/ Ministère des Affaires municipales et de l’Habitation précédemment désigné MAMOT, ministère des Affaires municipale et de l’Occupation du territoire.